Финансовые рынки и их инструменты находятся в постоянном движении, они то упадут — то снова поднимутся. Многие думают что тут нет никакой цикличности или её крайне мало. Конечно это не так, хотя определенная степень случайности есть — как в области финансовых рынков, так и в жизни.

В экономике существуют бизнес-циклы, которые можно кратко описать как периоды спада, то есть снижение темпов экономического роста, инфляции, инвестиций и т.д., и периоды расширения, которые будут характеризоваться ростом темпов экономического роста, ростом инфляции, инвестиций и т. д., что в точности соответствует рецессии.

Бизнес-циклы можно сравнить с сезонами. После зимы наступает оттепель и более теплые дни, а затем после лета снова холодает. Предсказывать что в середине года, например в июне, температура будет выше 20 градусов и не выпадет снег, намного проще чем определить, какая температура будет завтра, не говоря уже через несколько недель. Именно так обстоит с оценкой финансовых инструментов. Аналитику легче указать что произойдет с данным классом активов на конкретном этапе бизнес-цикла, а не определить будет ли цена данного актива на несколько процентов выше или ниже через несколько недель.

Этапы бизнес-цикла

Заглянув глубже в теорию бизнес-цикла, можно разделить его на четыре этапа которые будут характеризоваться увеличением или уменьшением таких показателей как ВВП, инфляция, уровень инвестиций, уровень безработицы и многие другие. Люди занимающиеся спекуляцией, должны обратить пристальное внимание на два параметра: ВВП и инфляцию (можете добавить безработицу если будете спекулировать на американском рынке).

Четыре этапа бизнес-цикла:

- I фаза — замедление,

- II фаза — рецессия,

- III фаза — восстановление,

- IV фаза — рост.

На каждом этапе другие активы будут более прибыльными по сравнению с этими, и даже некоторых из них следует избегать.

Центральные банки также внимательно следят за макроэкономическими показателями. Для большинства из них является самым важным уровень инфляции, а для Федерального резерва — только уровень безработицы и инфляция.

Конечно другие важные макроэкономические показатели также важны, но наиболее важным является инфляция и уровень безработицы (для ФРС). В зависимости от ситуации в экономике, центральные банки будут увеличивать предложение денег, сокращать или напрямую закачивать деньги в экономику или откачивать из ее, что приведет к переходу в следующие этапы бизнес-цикла.

Возникает вопрос: бизнес-циклы вызваны денежно-кредитной политикой центральных банков или центральными банками, которые реагируют только на изменения, происходящие в экономике? Независимо от того какой ответ дадим, вывод из этого заявления заключается в том, что действия центральных банков дают много намеков о том на каком этапе бизнес-цикла находимся, то есть помимо наблюдения за показателями ВВП, инфляции и безработицы, также надо наблюдать за центробанками.

Спекуляция на фондовом рынке основанная на бизнес-цикле не является отличной стратегией которая всегда работает, а является лишь инструментом который поможет сделать выбор. Точно так же, как кросс-маркет-анализ, показывающий лишь взаимосвязь между различными классами активов. Наблюдение за бизнес-циклами будет означать только поиск активов, которые имеют лучшие шансы на рост. Будут ли это акции определенной компании, государственные облигации — это должно решаться игроком фондового рынка. Кроме того существуют периоды, когда цены на все классы активов падают или растут почти мгновенно.

Фаза I бизнес-цикла — замедление

Фаза замедления следует за фазой экономического роста. Экономический рост достиг своего пикового момента, уровень безработицы находится на минимуме и все кто способен работать, могут получить работу. Высокий экономический рост приводит к росту цен и инфляции, что, очевидно, контролируется центральным банком. Чтобы избежать перегрева экономики и создания спекулятивных пузырей, например на рынке недвижимости, центральный банк начинает поднимать процентные ставки в течение некоторого периода времени.

На этапе замедления инвестиции и темпы экономического роста начинают падать из-за более высокой стоимости денег, более высоких процентных ставок, что делает некоторые инвестиции менее прибыльными. Компании начинают записывать более слабые финансовые результаты из-за высоких цен на сырьевые товары и падения потребления, которые до сих пор были сильно завышены. Цены могут расти в течение некоторого времени но медленнее, чем на этапе роста.

На этапе замедления участники фондового рынка должны получать прибыль или оставаться вне рынка. Практически все активы сильно завышены в цене — запасы, облигации, сырье. В любой момент финансовые рынки могут рухнуть, и в буквальном смысле слова может произойти значительное падение всего что есть на фондовых биржах. В такой ситуации нужно оставаться вне рынка и лучшим способом увеличить капитал в этот период являются свободные денежные средства и депозиты, которые представлены довольно высокими процентными ставками из-за повышения процентных ставок центробанками.

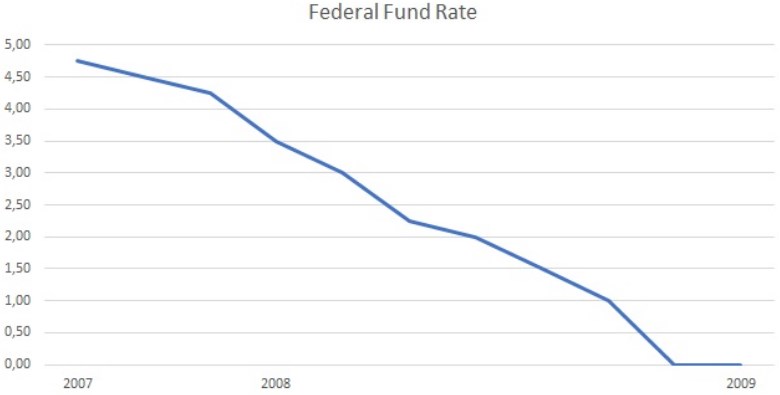

В начале фазы замедления была США в 2005 году. В этом году темпы экономического роста начали снижаться, безработица снизилась в 2006 году, инфляция резко снизилась в середине 2006 года, и с конца 2004 года ФРС начала повышать процентные ставки. А в 2007 ФРС начала снижать ставки.

Подводя итоги: фаза замедления начинается после фазы роста, которая может быть охарактеризована следующими явлениями:

- показатель ВВП достиг своего пика, экономика быстро разгоняется и производственные мощности полностью используются,

- безработица достигла очень низкого уровня и не хочет падать дальше, в некоторых случаях достигая естественной безработицы в 5% или ниже,

- инфляция на высоком уровне, иногда превышающая инфляционный показатель центральных банков, который обычно составляет около 2%, может продолжать расти, но медленнее,

- процентные ставки начали подниматься центральными банками в течение некоторого времени, чтоб не перегревать экономику.

Фаза II бизнес-цикла — спад

На этом этапе бизнес-цикла наблюдается сильный обвал фондовых бирж. Практически все активы, начиная с акций, облигаций и заканчивая сырьем, начинают падать. Игроки фондового рынка убегают от рынков.

Экономические показатели также не наполняют оптимизмом, темпы экономического роста падают, безработица растет, а инфляция падает из-за ранее поднятых процентных ставок и слабых экономических перспектив.

Наиболее частый обвал капитала и товарных рынков. Реакция центральных банков на рецессию и крах финансовых рынков будет снижать процентные ставки. В ситуации когда стоимость денег начинает падать, игроки фондового рынка могут постепенно начать интересоваться облигациями с фиксированной процентной ставкой, так как их цены будут расти (по мере снижения процентных ставок), что позволит им продать их больше. Кроме того, процентная ставка будет находиться на том же уровне все время, в отличие от облигаций с переменной ставкой.

Рецессия произошла в США в 2007-2009 годах, когда индекс S&P 500 начал падать. Коррекция по золоту состоялась в марте 2008 года, а нефть WTI достигла своего пика в середине 2008 года. В сентябре 2008 года на фондовых рынках появился настоящий армагеддон после того, как инвестиционный банк Lehman Brothers рухнул. С другой стороны цены на казначейские облигации США выросли с середины 2007 года. Фондовый рынок вошел в бум в марте 2009 года, почти два года спустя.

Следующий график представляет фьючерсные контракты на 10-летние облигации США (10-летние фьючерсы на T-Note) в 2005-2018 годах.

Подводя итоги этапа рецессии, тут имеем дело с:

- падение темпов экономического роста,

- падение инфляции,

- рост безработицы,

- снижение процентных ставок центробанками,

- растущие цены облигаций с фиксированной процентной ставкой в связи с падением процентных ставок.

Фаза III бизнес-цикла — восстановление

Наконец оживление инвесторов. Центральные банки в ответ на рецессию снизили процентные ставки и это побудило предприятия более активно брать кредиты. Домохозяйства также смотрят благоприятно на возможность заимствований из-за низкой стоимости кредитных денег. В свою очередь банковские депозиты гораздо менее привлекательны, чем на предыдущем этапе, и всё меньше людей используют их. Темпы экономического роста снижаются и ускоряют рост соотношения ВВП. Снижение показателя ВВП за следующие кварталы больше не наблюдается — многие описывают рецессию как снижение показателя ВВП не менее двух кварталов подряд, что свидетельствует о признаках экономического восстановления. В свою очередь инфляция может по-прежнему снижаться, но это снижение будет намного более мягким.

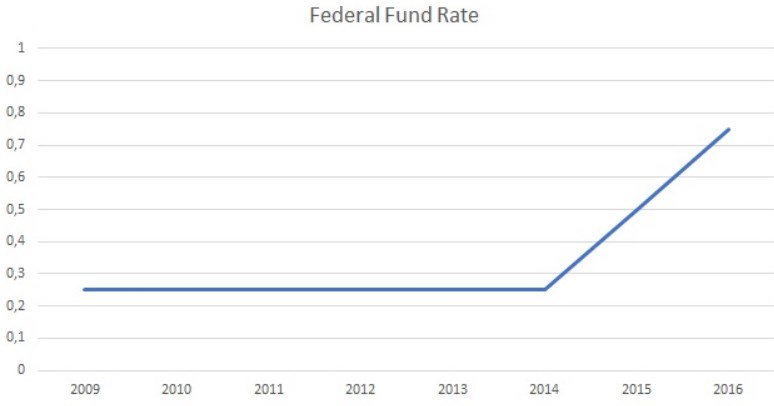

На этом этапе центральный банк вероятно положит конец дальнейшему ослаблению денежно-кредитной политики, хотя он ещё может поддерживать очень низкие процентные ставки в течение многих лет, поскольку темпы экономического роста не будут продолжать падать.

На этапе восстановления инвесторы могут постепенно начать интересоваться фондовым рынком, который должен медленно повышаться. Это может быть горизонтальное движение в течение некоторого времени, но оно не должно идти на большие падения. Этот период со стороны игроков фондового рынка называется накоплением. Более опытные спекулянты постепенно начинают поступать на фондовый рынок, у которого больше перспектив роста, чем облигаций, цены на которые в течение некоторого времени растут. Менее опытные игроки все еще помнят тяжелые потери которые они понесли во время рецессии и пока они даже не думают о выходе на фондовый рынок. Инфляция может падать в течение некоторого времени, но медленнее, чем при рецессии.

Такая ситуация была в 2009-2016 годах в США. В 2009 году ФРС снизила ставку федеральных средств практически до нуля — от 0% до 0,25% — сохраняя такую стоимость денег до конца 2015 года. Индекс S&P 500 в марте 2009 года достиг дна и с тех пор вырос. Однако следует помнить, что даже очень опытным игрокам трудно поймать восстановление.

Подводя итог про этап восстановления, наблюдается следующая ситуация:

- темпы экономического роста перестают снижаться,

- инфляция может падать в течение некоторого времени, но медленнее чем на этапе рецессии,

- центральный банк заканчивает с дальнейшим снижением процентных ставок,

- фондовый рынок медленно возвращается в пользу инвесторов, цены на облигации растут в течение некоторого времени.

После фазы восстановления наступает четвертый этап бизнес-цикла, то есть экономическая экспансия, которая завершает весь цикл.

IV бизнес-фаза цикла — рост

На этом этапе плохие новости уже давно заменены хорошими. Темпы экономического роста улучшаются, инфляция близка к целевому показателю в 2% или выше, безработица упала до очень низкого уровня, она часто находится в естественной зоне. Центробанки начинают поднимать процентные ставки.

Высокие темпы экономического роста, растущие инвестиции, по-прежнему относительно низкие процентные ставки, хотя обычно они уже подняты в течение некоторого времени. Фондовые индексы растут из-за прибыли компаний, но следует помнить что фондовые рынки обычно обгоняют события в экономике, поэтому фондовые рынки на фазе расширения уже могут быть довольно завышены. В конце концов они могут сильнее реагировать на повышение процентных ставок. Фондовые рынки ведут себя лучше всего при низкой стоимости денег и наоборот. Лучшая группа активов в которую можно инвестировать, — это сырье, цены которого будут расти из-за очень хорошей экономической ситуации.

Такая ситуация была с 2016 года. В конце концов мировые экономики начали повышаться, темпы экономического роста тоже, и инфляция увеличилась, пошёл рост цен на сырьевые товары. Основные мировые экономики вошли в четвертый этап бизнес-цикла, то есть рост (расширение).

Подводя итоги про этап расширения:

- высокие и постоянно растущие темпы экономического роста,

- довольно высокая инфляция, около 2% или выше,

- низкий уровень безработицы,

- начало процесса повышения процентной ставки,

- на этом этапе цены на сырьевые товары должны быть лучшими.

Подведем итог

На первом этапе бизнес-цикла — замедление — экономический рост достигает своего апогея, безработица не продолжает падать, инфляция часто увеличивается, но не так быстро как раньше. Центральные банки чаще всего повышают процентные ставки в течение некоторого времени, чтобы предотвратить перегрев экономики и выход инфляции из-под контроля. Лучше всего оставаться на рынке на этом этапе или инвестировать капитал в банковские депозиты.

На втором этапе бизнес-цикла — спад — все макроэкономические показатели угнетают ВВП, инфляцию, безработицу, часто в этот период на фондовых рынках наблюдаются сильные падения. В ответ на кризис центральные банки начинают снижать процентные ставки, и это хороший период, чтобы проявить интерес к облигациям с фиксированной процентной ставкой.

На третьем этапе бизнес-цикла — восстановление — темпы экономического роста достигают своего дна и ускоряют рост соотношения ВВП. Инфляция может падать в течение некоторого времени но медленнее, чем в рецессии. Основные банки заканчивают дальнейшее снижение процентных ставок. Фондовый рынок медленно меняется в пользу инвесторов, цены на облигации растут в течение заметного времени.

На четвертом этапе бизнес-цикла — расширение — имеем дело с высокими темпами экономического роста и все еще растущими, довольно высокими значениями инфляции, около 2% или выше, очень низкая безработица, начатая циклом повышения процентных ставок крупными центральными банками. В фазе расширения сырье должно быть лучшим для инвестиций. Фондовый рынок также может выиграть — что примечательно, но по сравнению с товарным рынком он, безусловно, намного перегрелся.