Большинство при изучении стоимости золота придерживается рыночной цены, т. е. базовой цены продажи унции золота или серебра (к которым добавлена маржа посредников в несколько процентов). Для точного анализа котировок важно знать затраты на добычу полезных ископаемых.

Основная причина этого — оценить силу данной компании. Зная рыночную цену (следовательно цену, за которую продается руда) и зная стоимость извлечения металла, можно определить насколько данная компания остается в прибыли. Если стоимость добычи близка к рыночной цене, ее финансовые результаты не будут хорошими уже только потому, что не будет никаких средств для выплаты дивидендов, не говоря уже об инвестициях. Если затраты на добычу в свою очередь очень низки, даже падение цены акций позволит компании получать прибыль. Она может делиться прибылью с инвесторами, делать новые инвестиции и так далее.

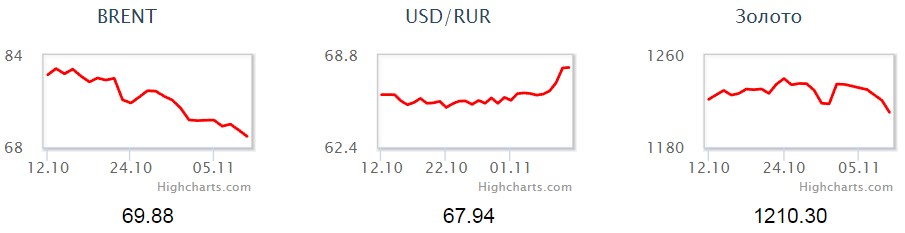

Что это означает для инвестора, вкладывающего средства непосредственно в слитки и монеты? В случае падения цен доступность будет гарантирована только теми шахтами, чья стоимость получения унции металла будет значительно ниже. В настоящее время унция стоит чуть более 1200 долларов США. Если окажется что цена упадет до 950 шахты, стоимость унций которых составит 1100, начнут приносить убытки. А шахты чьи производственные издержки будут значительно ниже 950 долларов США, позволят снабжать рынок металлом.

Виды расходов на добычу

Как и во многих проектах, оценка стоимости производства — непростая задача. В случае производства слитка это относительно просто потому что имеем дело с последовательностью процессов: плавлением, прокаткой, обжигом, полировкой, штамповкой, упаковкой. Каждый из этих процессов состоит из отчислений на зарплату и электроэнергии, необходимой для снабжения устройств, расходных материалов и упаковки (затраты на которые легко определить), потерь, хранения и транспортировки.

В случае добычи полезных ископаемых всё гораздо сложнее. Шахта — это не только горная промышленность, которая и так чрезвычайно сложна, но и открытие шахты и ее закрытие. Открытие шахты покрывает расходы связанные с разведочной и другой геологической деятельностью. Наконец, есть разрешения, концессии и приготовления. После использования данного места оно должно быть правильно законсервировано, что также порождает затраты, которые не всегда можно точно оценить в самом начале.

С середины 1990-х годов компании занимающиеся добычей золота, использовали так называемые денежные расходы. Этот показатель использовался в промышленности, но также упоминался как принципы GAAP (общепринятые принципы бухгалтерского учета), что означает, что он не имел официального подтверждения для использования в общей отрасли. Нормы, обозначенные GAAP или альтернативные, такие как Международные стандарты финансовой отчетности (МСФО), не являются обязательными. Хотя первая была создана в основном для американских шахт, МСФО был предназначен для компаний по всему миру.

Это само по себе порождает разногласия в использовании единых методов издержек. Как правило, показатели GAAP и МСФО не являются обязательными для всех, поэтому некоторые шахты могут использовать конкретные показатели, а другие — нет. Организации решили наладить сотрудничество в 2002 году, благодаря чему их показатели, хотя и не идентичные по методологии, достигли определенной согласованности.

В любом случае оценка наличных денег стала популярным методом и сегодня используются некоторыми компаниями. Тем не менее, его недостатки были настолько значительными, что необходимо было внедрить новую методологию.

Введение стоимости наличных денег за унцию было направлено на создание прозрачности и порядка в области отчетности, связанной с деятельностью компаний производящих золото и серебро. Несмотря на хорошие намерения, индекс не включал определенные расходы и основные средства, что на практике повлияло на реальные финансовые результаты компании. Учетные фокусы даже привели к тому, что стоимость извлечения унции металла (например, серебра) может быть … отрицательной. Это было связано с категоризацией характера добычи, при которой по-разному смотрели на добычу компаний, где основной металл составлял 80% налогообложения, и в противном случае, когда налогообложение основного сырья этих 80% не превышало. В общем денежные расходы не является удовлетворяющим фактором, на который можно основываться желая сделать хорошее инвестиционное решение.

Метод AISC

Новый метод который исправил ошибки вышеперечисленного, появился в 2013 году. Это было связано с Всемирным золотым советом. Таким образом индекс охватывает все операционные расходы которые составляют основу денежных издержек (те, которые связаны с повседневной работой, такие как затраты на рабочую силу людей, эксплуатация оборудования, роялти, административные расходы, технологические затраты, транспортные расходы и т. д.). Каковы дополнительные факторы? Это совершенно другие затраты, чем текущие, непосредственно связанные с добычей полезных ископаемых. Здесь можно упомянуть разрешения и расходы, связанные с социальной ответственностью, затраты на разведку и исследования, инвестиционные расходы, восстановление и закрытие шахты и, наконец, вознаграждение правления.

AISC не идеален и иногда может даже искажаться. Почему он может быть искажен? Например горнодобывающие компании хотят показать лучшие результаты и перспективы, а поскольку AISC — это работа для бухгалтеров, возможна подтасовка. Но сам индикатор дает хотя бы приблизительное значение, когда речь идет о стоимости разработки золота.

Пришло время перейти к цифрам, но стоит отметить, что не все крупные шахты отчитываются и объявляют о своем AISC. Некоторые из них по-прежнему настаивают на значительно меньших информативных денежных расходах.

Стоимость добычи унции золота

Совершенно логично что некоторые шахты имеют более низкие издержки, а другие — более высокие. Достаточно того, что золотоносная способность руды высока и затраты резко снижаются. Более того очень распространено, что отдельная компания имеет различные шахты, некоторые из которых имеют более высокие или более низкие AISC.

Подведение итогов

Было исследовано около десятка шахт, связанных с крупнейшими производителями золота в мире. Общий объем их добычи составляет более 20 процентов общей добычи. Это много.

Оставшиеся шахты (их сотни в мире) безусловно не отличаются по AISC от вышеизложенных. Разумеется богатая руда, грамотное управление и низкие налоги могут повлиять на AISC, в то время как прекращение запасов, плохое знание или неудобные условия работы затрудняют получение низких издержек производства. Тем не менее есть некоторые общие сделки, в которых подавляющее большинство шахт приходится на стоимость производства золота.

Исходя из этой и другой информации можно предположить, что производство золота имеет приблизительную себестоимость 550 — 1050 $ / унцию.

Это довольно широкий диапазон. Если приведенные суммы отражают реальность, золотые рудники действительно приносят доход, у многих из которых значительный. В случае падения рыночной цены золота предложение золота не обязательно должно сокращаться. Даже если цена на золото упадет ниже 1000 долларов, например до 900, значительная часть шахт будет не только продолжать производить его, но и зарабатывать.